Las Leliqs dan lugar a un golpe de mercado

El centro de gravedad del sistema financiero es el total de «encajes remunerados» –Leliq y Notaliq- que obturan el préstamo aplicado al restablecimiento de niveles de demanda privado y estatal. No estamos exentos de que, con la masa de dinero inmovilizado, una suma equivalente a más de 50.000 millones de dólares al tipo de cambio oficial, los bancos puedan dar un nuevo «golpe de mercado».

Por Horacio Rovelli para La Tecl@ Eñe

El dinero es el nexo entre los agentes económicos y permite su relación en el circuito productivo y distributivo, por ende, debe tener y cumplir una doble función, la de ser medio de cambio (y, de esa manera, ser el nexo entre la producción, la distribución, el comercio y el consumo) y la de ser instrumentos de ahorro para convertirse en crédito que permita financiar mayores niveles de inversión y de consumos.

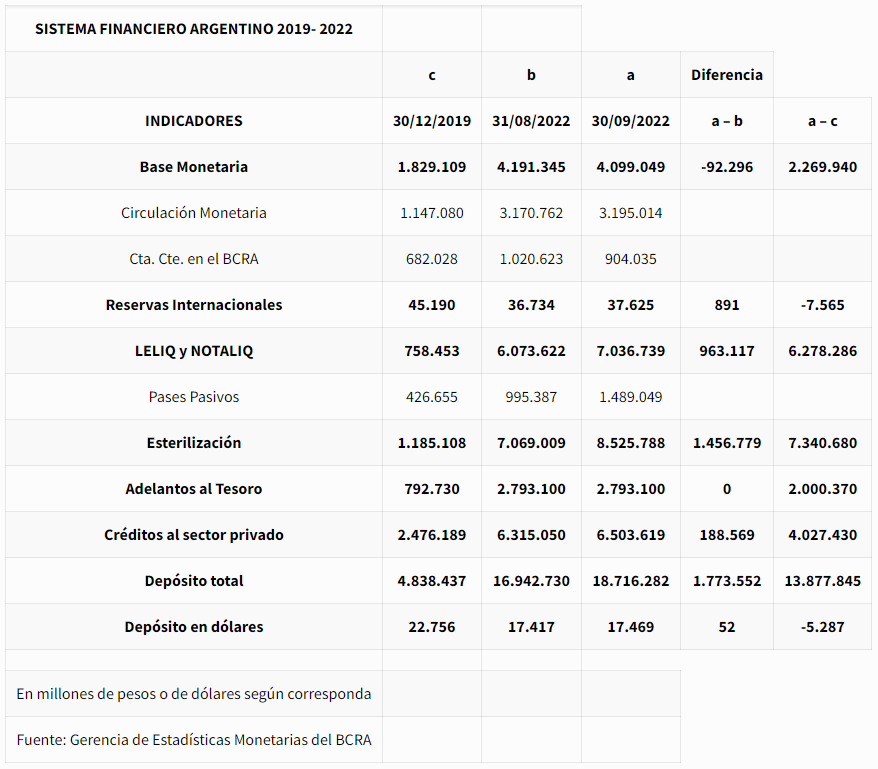

Sin embargo, si uno observa los grandes números del sistema financiero legal argentino, se encuentra con que el crédito total otorgado por el conjunto de las entidades financieras se acrecentó en los primeros nueve meses del año 2022 solo un 43,7%, y representa menos del 11% del PIB, cuando, por ejemplo, en los primeros cuatro años de la década de 1970, el total del crédito significaba no menos del 40% del PIB.

Y lo mismo pasa con el total del dinero emitido y puesto en circulación por el BCRA (Base Monetaria), que solo se incrementó en un 14,7% en los primeros nueve meses del año 2022. Mientras el dólar Contado con Liqui[1], que es el principal mecanismo de fuga por operaciones cambiarias y bursátiles, lo hacía en el mismo período en un 53,2% (de $202,13 del 2 de enero de 2022 a $309,67 al 30 de septiembre 2022).

Es más, si tomamos la variación de la Base Monetaria, desde diciembre de 2019 al 30 de septiembre 2022, fue de 124,1% contra una inflación acumulada del 149% durante ese lapso, con el agravante que la inmovilización del dinero (encaje remunerado) creció, si lo medimos por el total de Leliq (y Notaliq)[2] en un 827,8% pasando de $758.453 millones a $7.036.739 millones[3]

El denominado “Programa de Incremento Exportador” o «dólar soja“ incentivó, en el mes de septiembre de 2022, la liquidación de 8.123 millones de dólares de ese grano por ventas al exterior[4] de 13.725.198 toneladas, realizada por 44.622 entre productores y empresas (entre ellos, los grandes acopiadores y comercializadores de granos: ADM, Bunge, Cargill, Louis Dreyfus, Glencore, COFCO, Aceitera General Deheza, ACA y Molinos Agro-Pérez Companc).

Ingresan, en septiembre 2022, 8.123 millones de dólares, a razón de $50.- por dólar liquidado (el precio oficial de la divisa estadounidense era de $150 y se le pagó por cada dólar $200.-) significa 406.150 millones que percibieron los beneficiados que pagó el Tesoro de la Nación, quien para ello colocó una Letra Intransferible en el BCRA (nueva deuda pública), dado que el BCRA realizó el cambio a la paridad que comenzó siendo de $150.- por dólar el 5 de septiembre 2022 y la diferencia es deuda del Tesoro de la Nación.

Sin embargo, las reservas internacionales del BCRA, a ese último día de septiembre 2022, solo se habían incrementado en 891 millones de dólares. Es cierto que hubo, en ese mes, un pago del capital de la deuda al FMI por 2.600 millones de dólares, monto que reingresaría con la aprobación por el FMI de las metas del segundo trimestre 2022 en octubre 2022 y que el BCRA permite que ingresen dólares en los días 3 al 6 de octubre por las liquidaciones pendientes de la venta de la soja, pero, con toda la furia, significa solo la tercera parte de lo liquidado por los exportadores de ese grano, dado que vuelven a repetir el perverso mecanismo de que las empresas privadas paguen sus deudas con dólares a precio oficial, por ende, entre el pago de deuda privada y el pago de los intereses de la deuda pública, que en conjunto demandan los 2/3 restantes del ingreso de 8.123 millones de dólares de exportación del grano y hace que las reservas internacionales se incrementen solo en 1/3 de ese monto.

El otro gran negocio fue para los bancos, dado que, cuando ingresan divisas, el asiento contable que realiza el BCRA es: Oro y Divisas a Billetes y Monedas, y, dada la visión del BCRA, creen que deben esterilizar ese dinero creado, por lo tanto, el BCRA redobla la colocación de Leliq y Notaliq, que son encajes remunerados a una tasa del 75% anual nominal, que es más de un 100% efectiva al ser la mayor parte de la Leliq a siete días y renovarse (y que seguramente va a ser incrementada esa tasa a medida que aumente la inflación por el BCRA), sin importarle cómo repercute en el costo financiero a la población (préstamos personales, tarjetas de crédito, deuda de las empresas, etc.).

El centro de gravedad del sistema financiero es el total de “encajes remunerados” (Pases pasivos, Leliq y Notaliq), que superan el total del crédito otorgado por el conjunto de entidades del sistema financiero legal, y el total de dinero emitido y puesto en circulación por el BCRA (Base Monetaria), y lo peor es que la proyección es que la tasa de interés de ese encaje remunerado siga creciendo y, con ello, se haga cada vez mayor el total de las inmovilizaciones que el BCRA paga para nada.

Se debe transformar la mayor parte de Leliq y Notaliq en crédito a través de constituir un stock remunerado, a un plazo de un año y a una tasa mensual variable similar a la tasa pasiva promedio, e ir liberando en cuotas tal tenencia. De ese modo, y a una tasa regulada o administrada por el BCRA, el enorme stock de encajes remunerados se transformaría en un préstamo aplicado al restablecimiento de niveles de demanda privado (pequeñas y medianas empresas) y estatal. Para que el Estado pueda financiar obra pública en general y la construcción de viviendas en particular, que no solo da respuesta al déficit habitacional, sino que crea trabajo y no tiene que depender de compras en el exterior porque todos los insumos que se obtienen para la construcción se producen en la Argentina y, sin embargo, no se lo hace, para que los que trabajan en esa construcción no tengan más ingresos y, con ello, puedan comprar más alimentos y más energía, y, de esa manera, disminuye el saldo exportable de alimentos y aumenta la importación de combustible.

El poder de los principales bancos privados, donde 10 –diez- entidades poseen el 60% de las Leliq y Notaliq: Banco Santander Río SA; Banco BBVA Argentina SA; Banco Galicia y Buenos Aires SA; Banco Macro SA; Banco Credicoop Coop. Ltdo; Banco Patagonia SA; HSBC Bank Argentina SA; ICBC; Citibank NA; y Banco Supervielle SA, es que pueden, si no se aceptan sus condiciones, dar un “golpe de mercado” como en 1989 y hacer que esa masa de dinero se pase al dólar, como le sucedió al gobierno de Alfonsín, en que el dólar valía 17,62 australes el 6 de febrero de 1989 y pasó la barrera de los 100 australes en abril de ese año. Asumió anticipadamente Carlos Saúl Menem el 9 de julio de 1989 con un dólar de 650 australes y terminó todo el 1 de abril de 1991 con 10.000 australes por un dólar; en el interín, se mal vendieron YPF SA, SOMISA, ENTEL, ELMA, FFCC, Aerolíneas Argentina, etc.

No estamos exentos de que, en estas condiciones y con la masa de dinero inmovilizado (8,5 billones de pesos, es en pesos, pero es una suma equivalente a más de 50.000 millones de dólares al tipo de cambio oficial), vuelva a pasar lo mismo, porque, esta vez, no vienen por las ya desgastadas empresas públicas que quedan, sino por los bienes naturales, vienen por el petróleo y el gas de Vaca Muerta (Neuquén), y, en San Carlos Mendoza, el gas de nuestra plataforma submarina frente a Mar del Plata, el litio de nuestra puna, el hierro y la plata del Gastre en Chubut, y el oro y el cobre de Chilecito en La Rioja. Todo a cambio de una deuda externa que este gobierno prometió investigar y no lo hizo, que benefició a un puñado de personas y empresas, y ahora, a cambio de esa estafa, vienen por el patrimonio natural de nuestro país.

*Por Horacio Rovelli para La Tecl@ Eñe / Imagen de portada: A/D.

Notas

[1] Es una operación por la cual una persona o empresa puede cambiar pesos argentinos por dólares en el extranjero, mediante la compra-venta de acciones o títulos de deuda que coticen en mercados de valores en el exterior.

[2] Las Leliq son Letras del BCRA que van de 7 a 29 días y las Notaliq son Notas del BCRA que van de 30 a 80 o más días. Los pases Pasivos son préstamos de los bancos al BCRA de 1 a 6 días.

[3] Y el incremento anual de las Leliq y Notaliq fue de 247,88% (pasando de 2.022.725 millones de pesos del 30 de septiembre 2021 a 7.036.739 millones de pesos al 30 de septiembre 2022). Y si le sumamos los pases pasivos, el incremento fue del 104,13% (Pasó de 4.176.660 millones de pesos hace un año atrás a 8.525.788 millones al 30 de septiembre de 2022).

[4] Obviamente que la venta fue realizada antes en divisas, pero no liquidaban la operación a nuestra moneda, presionando por más pesos por dólar que el gobierno de Alberto Fernández finalmente aceptó, y de las cuentas públicas de la Administración Nacional se le pagó la diferencia a los beneficiados.